重磅预警震动全球市场!最关键利差倒挂 过去每次出现都伴随着经济衰退

美债收益率曲线又出现了倒挂,这一次堪称是“核弹级”倒挂!

周三美股盘前,关键的美国2年期与10年期国债利率倒挂,为2007年以来首次。

美债收益率倒挂情况

资料来源:英为财情

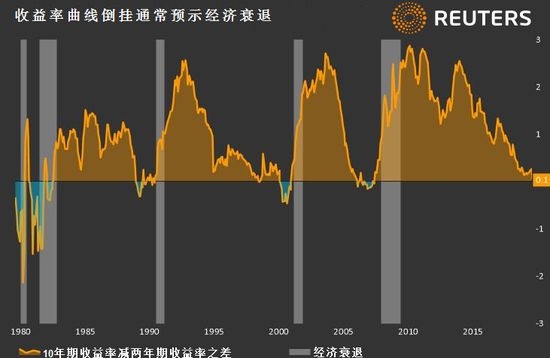

从历史上看,美债收益率倒挂是较为可靠的经济衰退预警指标。而在许多市场人士看来,2年期与10年期美债收益率的利差倒挂更具预警意义——在过去40年里,在每次衰退之前,两者都会出现倒挂,无一例外。

这还不止。英国2年期与10年期国债利差也发生了2008年以来的首次倒挂。

从美国到欧洲,经济衰退预警信号不断出现。

美股盘前,欧股普跌、美国股指期货普跌、原油走弱、黄金继续逞强……

最关键收益率倒挂出现

历史上,美债收益率倒挂往往领先于经济衰退和股市调整,是较为可靠的经济衰退预警指标。自1970年以来,每一次收益率曲线倒挂都预示着1-2年后美国经济将步入衰退。

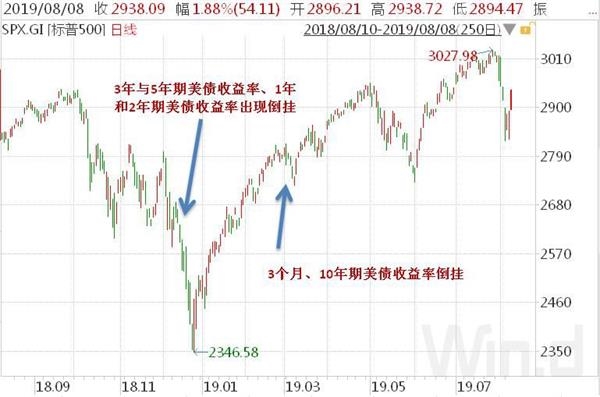

2018年12月初,3年期与5年期美债收益率、1年期与2年期美债收益率纷纷出现倒挂;2019年3月,关键的3个月与10年期美债收益率自2007年7月以来首次出现倒挂。

8月以来,全球投资者都因为10年期与2年期美债收益率的利差而绷紧了神经,因为这是预示经济衰退的最重要的指标之一。据悉,在过去40年里,在每次美国经济衰退之前,两者都会出现倒挂,无一例外!

8月以来,2年期与10年期美债利差逐渐收窄至2007年底以来最低水平,市场担心,这一关键期限利差将会发生倒挂。

这一天,最终还是来了!

周三美股盘前,关键的美国2年期与10年期国债利率倒挂,为2007年以来首次。英为财情数据显示,周三欧市盘中,2年期美债收益率下行逾4个基点至1.626%,10年期美债收益率下行近6个基点至1.622%,两者发生了轻微的倒挂。

此前,另一项也被认为相当关键的指标——3个月与10年期美债收益率已于今年3月发生倒挂。

美国经济结束持续的扩张,并逐渐转入下行似乎已经不可避免。

当然,美债收益率倒挂并不意味着经济衰退会马上出现,通常需要数月甚至数年的时间才会到来。根据瑞士信贷的分析,衰退平均发生在2年期-10年期收益率倒挂的22个月之后,该公司发现,最快的一次衰退发生在信号发出的14个月后。

不止是美国,国债收益率曲线倒挂及经济衰退信号正在更多经济体出现。

英为财情数据显示,14日欧市盘中,英国2年期与10年期国债利率发生2008年来首次倒挂。截至北京时间14日19:04,英国2年期国债收益率报0.48%,10年期国债收益率报0.466%。

资料来源:英为财情

分析人士指出,英国收益率曲线自金融危机以来首次倒挂,这是全球经济可能走向衰退的另一个迹象。

全球市场震动

风险资产再度面临考验

之前每一次关键的美债收益率曲线倒挂都会引起不小的市场震动。

这一次,似乎也不例外。

欧洲股市周三开盘后普跌。截至发稿,德国DAX指数跌幅扩大至2%,欧洲斯托克50指数跌1.8%,法国CAC40指数跌1.9%。

美股盘前,美国股指期货持续下挫。截至发稿,道指期货跌1.51%,标普500指数期货跌1.47%,纳指期货跌1.66%。VIX恐慌指数涨超16%。

资料来源:英为财情

油市方面,截至发稿,NYMWEX原油期货和ICE布油跌幅均超过3%。

贵金属表现依旧抢眼。截至本文发稿时,伦敦现货黄金涨0.89%,COMEX黄金期货涨0.76%转机1525.6美元/盎司。

资料来源:英为财情

中国债市:为牛市正名

值得一提的是,8月14日盘中,国内市场上有风向标意义的10年期国债收益率跌破了3%这一心理关口,回到2016年11月末水平。

数据显示,8月14日,受隔夜美债收益率反弹影响,早间银行间市场上10年期国债活跃券190006开盘成交在3.02%,较上一日尾盘的3%上行2bp,这一次向着3%发起的冲击似乎要暂告一段落。岂料7月份经济数据的露面让形势扭转,借着数据激起的避险情绪,190006一举跌穿3%,最低成交到2.985%,是2016年12月以来首次跌破3%。午后190006成交利率重新反弹,尾盘成交在3.01%。

从历史上看,每次10年期国债收益率破3%都处于一轮大的债券牛市当中,比如2014-2016年的“世纪大牛市”、2008年牛市、2005-2006年大牛市。当前同样处在一轮牛市中,不仅如此,全球债市都处在一轮大的牛市当中,收益率回到了甚至跌破了2016年创出的历史低位。

最新数据显示,截至2019年7月末,外资持有的中国债券规模已超过了2万亿元,但外资持仓占比与成熟市场还有差距,未来仍有提升的空间。

央行有关负责人此前表示,在目前美欧等发达经济体货币政策转向宽松的背景下,中国是主要经济体中唯一的货币政策保持常态的国家,人民币资产的估值仍然偏低,稳定性相应更强,中国有望成为全球资金的“洼地”。

- 标签:

- 编辑:刘卓

- 相关文章